�ڋq���S��`�Ɋ�Â��Ɩ��^�c�̎��{��

���Ђ́A2017�N6�����u�ڋq���S��`�Ɋ�Â��Ɩ��^�c���j�v���߁A�^�ɂ��q���܂̗���ɗ��������Z�T�[�r�X�̒ɓw�߂Ă���܂��B

�����j�ł́A����I�Ɏ�g�݂̏����\���邱�Ƃ��߂Ă���A�ȉ��̒ʂ�AKPI���܂߂�����܂ł̋�̓I�Ȏ�g�ݓ��e�����������܂��B

�ŏI�X�V�� 2024/6/28

2023�N�x�̎�Ȏ�g��

��Ȏ�g�ݓ��e |

|---|

�uSBI�q�[�g�}�b�vPlus�v�J�n�i2023�N4���j |

�ʊ��I�v�V�����̓X������uSBI���I�v�V�����v�T�[�r�X�g�[�i2023�N7���j |

�u�[���v���v�i���������A�VNISA�ł̕č������E�C�OETF�̔����萔���������A |

�������S�Ҍ����V�T�[�r�X�u�͂��߂ĐM�p�v�̒J�n�i2023�N8���j |

SBI�،��A�a�莑�Y�c��30���~�˔j�i2023�N8���j |

������v�،����AT�|�C���g���P��Ponta�|�C���g�ō��������ɓ������ł��� |

���₢���킹�����T�[�r�X�g�[ |

SBI�،��̃|�C���g�T�[�r�X�uPayPay�|�C���g�v�lj��i2023�N12���j |

�������ƂȂ�،���������1,200�������B���i2024�N2���j���Q |

- ���P�@2024�N4��22����T�|�C���g��V�|�C���g�́A�VV�|�C���g�u�Ɖ��F��V�|�C���g�v�ւƓ������܂���

- ���Q�@�،������������ɂ́ASBI�l�I�g���[�h�،���FOLIO�̌��������܂݂܂�

�،��ƊENo.1�Ɍ�������g��

���Ђ́A���Z�@�ւ����ǂ��T�[�r�X�̒������������Ƃ��u�ڋq���S��`�v�̎����ɕs���ł���ƍl���A�l�b�g�،��݂̂Ȃ炸�A�،��ƊENo.1��ڎw���ăT�[�r�X�g�[�ɓw�߂Ă���܂��B

�֘A���铖�Е��j�E�E�E�E�y���j1�z���q���܂̍őP�̗��v�̒Nj� �E �y���j5�z���q���܂ɂӂ��킵���T�[�r�X�̒�

�y�،������������z

- ��SBI�̏،������������ɂ́A2020�N10�����ȍ~SBI�l�I�g���[�h�،��̌������A2021�N8�����ȍ~FOLIO���������܂݂܂�

�y�a�莑�Y�c���z

- ��SBI�̗a�莑�Y�c���ɂ́ASBI�n�C�u���b�h�a���A2020�N10�����ȍ~SBI�l�I�g���[�h�،��̗a�莑�Y�c���A2021�N8�����ȍ~FOLIO�a�莑�Y�c�����܂݂܂�

�y�ϑ��l��������V�F�A�z

- �ϑ��l�i�M�p�j����������o�����ϑ��l�i�M�p�j��������i��s��v���C���A�X�^���_�[�h���j�{ETF/REIT��������p�ɂĎZ�o

- ��SBI�̈ϑ��l��������V�F�A�A�ϑ��l�M�p�����������V�F�A�̐��l�́A SBI�l�I�g���[�h�،��̐��l���܂݂܂�

- �o���F���ؓ��v����

����������Ɋւ����g��

���Ђ́A�u�ƊE���w�̊i���萔���ŋƊE�ō������̃T�[�r�X�v����������ׂ��A���ʂŒ���ȏ��i���C���i�b�v�̒A���A���^�C���E�g���[�f�B���O�c�[���uHYPER SBI 2�v���͂��߂Ƃ���e�����c�[���E�`���l���̏[���A�ǎ����L�x�ȓ������̒Ȃǂɓw�߂Ă܂���܂����B

�܂��A���Ђ́A���q���܂ɂ��L���ȏ����ł���������������Ƃ��ł���悤�A�uSOR�i�X�}�[�g�E�I�[�_�[�E���[�e�B���O�j�����v�A

�uJ-NET�i�W�F�C�l�b�g�j�N���X����v�Ƃ������A�u�ŗǎ��s�T�[�r�X�v����Ă���܂��B

���T�[�r�X�̏ڍׂ́A�ȉ����������������B

�֘A���铖�Е��j�E�E�E�E�y���j1�z���q���܂̍őP�̗��v�̒Nj�

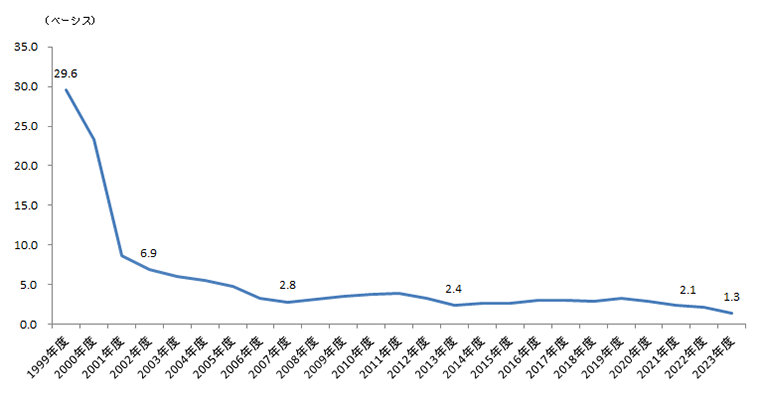

�y�x�[�V�X�z

�y�M�p�]�����v���i�����j�z

�u�M�p�]�����v���v�Ƃ́A�M�p������s�������Ƃ��A�����_�łǂꂭ�炢�̑��v��Ԃł��邩���p�[�Z���e�[�W�ŕ\�������̂ŁA�s��S�̂̓V��E��l�������w�W�ƍl�����Ă��܂��B

���Ђ̂��q���܂̐M�p�]�����v���́A�s��Ɣ�r����ƌp�����ėǍD�ȏł��B���Ђ́A���q���܂̓������т̌���Ɏ�����悤�A�g������̗ǂ�����c�[���E�`���l���A�ǎ����L�x�ȓ������̒ɓw�߂Ă���܂��B

�����l�͊e���̍ŏI���j���̐��l�ł��B

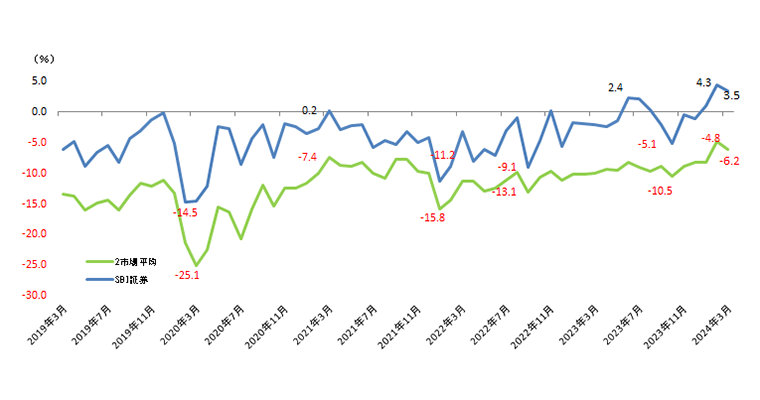

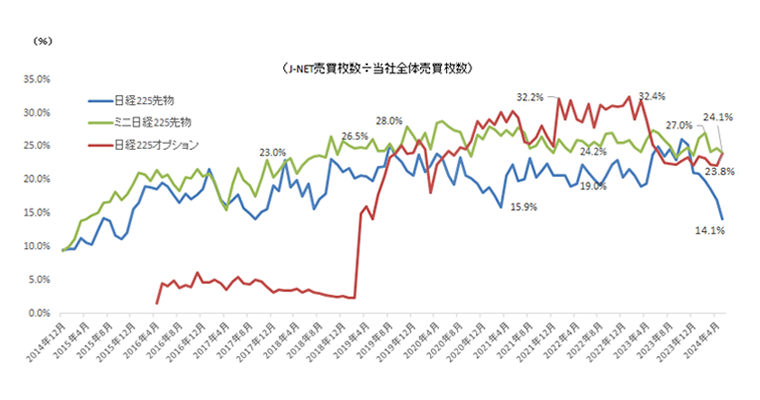

�yJ-NET�N���X��藦�z

J-NET�N���X����Ƃ́A�敨�E�I�v�V��������ɂ����āA���Ђ̂��q���܂̒����ƃW���p���l�N�X�g�،��̂��q���܂̒����ɂ��āA���Г��Ń}�b�`���O���s���A������̗���O�s��iJ-NET�j�Ŗ�肳�������ł��B�}�b�`���O���s���̂́A������̗���i���L���܂��͓����i�Ŗ�肪�\�ȏꍇ�Ɍ����邽�߁A���������s��ɒ�����������L���ȉ��i�Ŏ���ł���\��������܂��B�܂��AJ-NET�Œ��������s���ꂽ�ꍇ�A���������40���Ⴂ�萔���ƂȂ�܂��B

�����M���Ɋւ����g��

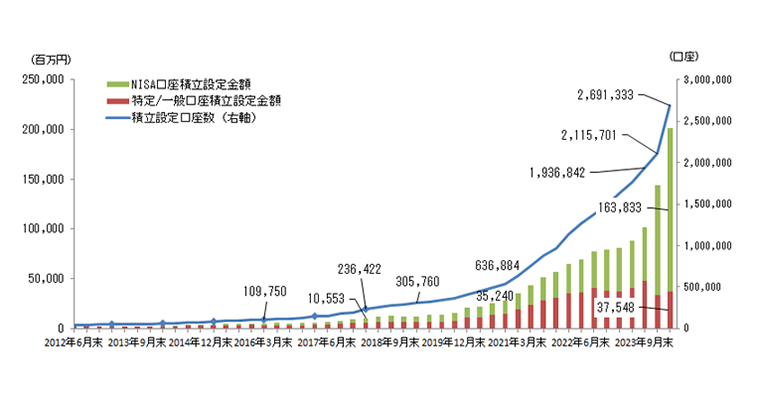

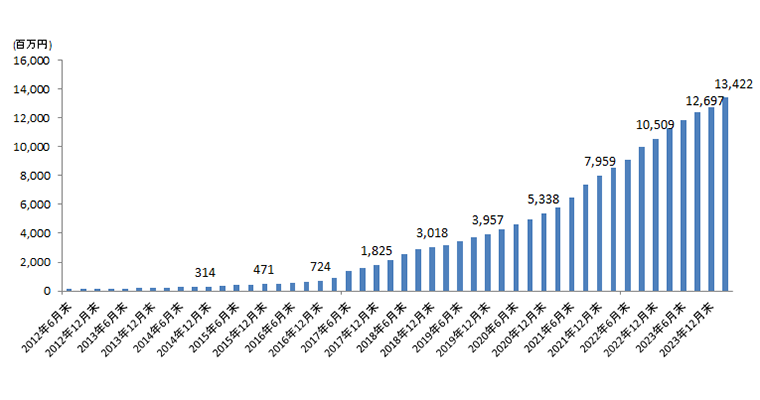

���Ђ́A�����M���̐ϗ��T�[�r�X���u���~���玑�Y�`���ցv�̎������͂ȃc�[���ł���ƈʒu�t���Ă���A2006�N���T�[�r�X���J�n���Ă���܂��B�ȗ��A�Œ�ݒ���z�̒i�K�I�Ȉ��������i2017�N7�����100�~�j��ۗL�c���ɉ����Ă��g�N�ȃ|�C���g�����܂�u���M�}�C���[�W�T�[�r�X�v�̓����ȂǁA�����M���̃T�[�r�X�g�[�ɐϋɓI�Ɏ��g��ł܂���܂����B

�܂��A2022�N3��31������AI�����p�����t�@���h���b�v�ł���uSBI���b�v�v�̒��J�n���Ă���܂��B�uSBI���b�v�v�́A2022�N�x�ɑ���2023�N�x��������C�_�������u�ƊENo.1�v�����l�������ق��A�T�[�r�X�J�n�����2�N�Ŏc��1,000���~��˔j����ȂǁA���L�����q�l�ɂ��D�]���������Ă���܂��B

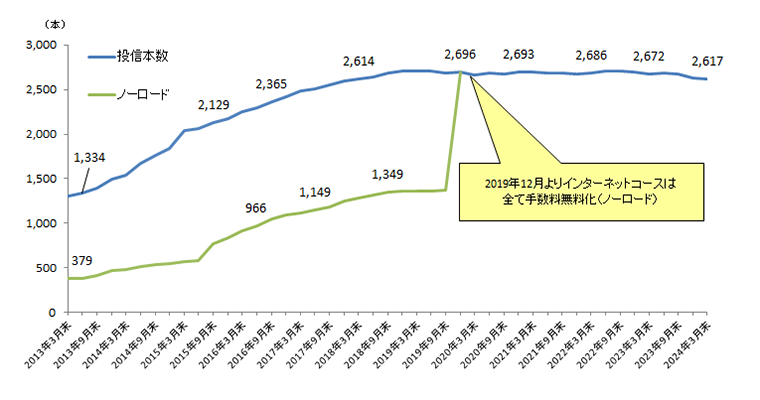

���Ђ̎�舵�������M���́A���哊���M��2,617�{�i�C���^�[�l�b�g�R�[�X�ł͑S�Ď萔�������j�ƍ����ő����������ւ�A�������S�҂̕����瓊���o���L�x�ȕ��܂ŁA���L�������p���������Ɏ����Ă���܂��B

�܂��ANISA�i�j�[�T�F���z������ېŐ��x�j��iDeCo�i�C�f�R�F�l�^�m�苒�o�N���j�̃T�[�r�X�g�[�ɂ��ϋɓI�Ɏ��g�݁A���q���܂̎��Y�`�����T�|�[�g���Ă���܂��B

- ����ʎВc�@�l���{�����ږ�Ƌ�����\���Ă��铝�v�����u�_�Y�w���b�v�Ɩ��x�w������C�Ɓx�v�ɋL�ڂ���Ă���A���b�v�Ɩ�����ѓ�����C�Ɩ����c�ދ������̌_���i�l�y�і@�l�̍��v���j��p���āA2023�N3�������_����2024�N3�������_�܂ł̑����������v�Z���A�����Ԃɂ�����SBI���b�v�̌_�������Ɣ�r�������ʂ��������́BSBI�،����ׁB

- �O���T�C�g�F���{�����ږ�Ƌ���HP https://www.jiaa.or.jp/toukei/

- 2023�N3�����Fhttps://www.jiaa.or.jp/toukei/pdf/r/202303wrap.pdf

- 2024�N3�����Fhttps://www.jiaa.or.jp/toukei/pdf/r/202403wrap.pdf

- ����r�Ώ۔͈͂́A���{�،��Ƌ���̉��272�Ђł��B�i2024�N3�����ASBI�،����ׁj

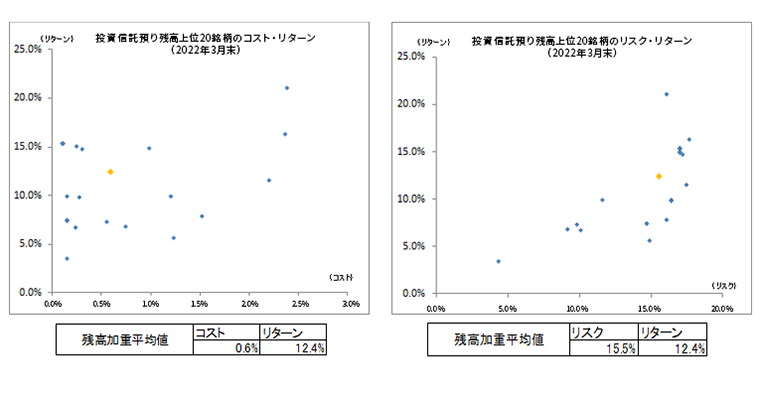

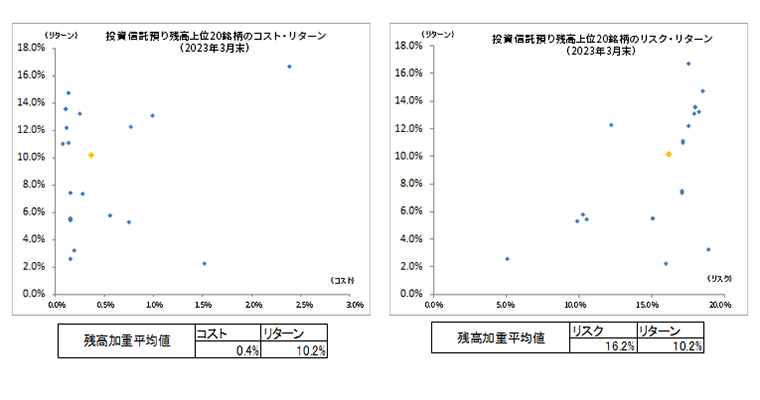

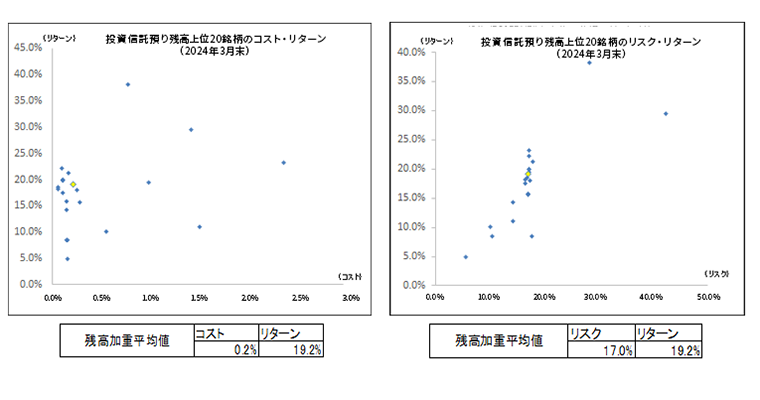

- �� �����M������уt�@���h���b�v�̉^�p���v�ʌڋq�䗦�A�����M���a��c�����20�����̃R�X�g�E���^�[�����тɃ��X�N�E���^�[���́A���Z�������\����u�����M���̔̔���Ђɂ������r�\�ȋ���KPI�̒�`�v����ɎZ�o���Ă���܂��B

�֘A���铖�Е��j�E�E�E�E

�y���j1�z���q���܂̍őP�̗��v�̒Nj� �E �y���j2�z���v�����̓K�ȊǗ� �E �y���j5�z���q���܂ɂӂ��킵���T�[�r�X�̒�

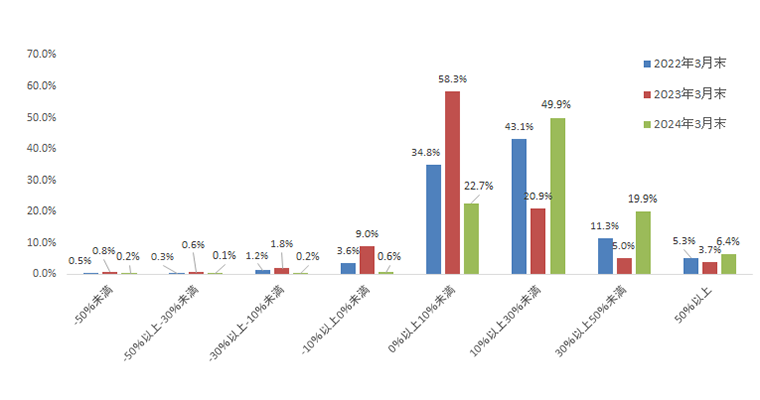

�y�����M���̉^�p���v�ʌڋq�䗦�z

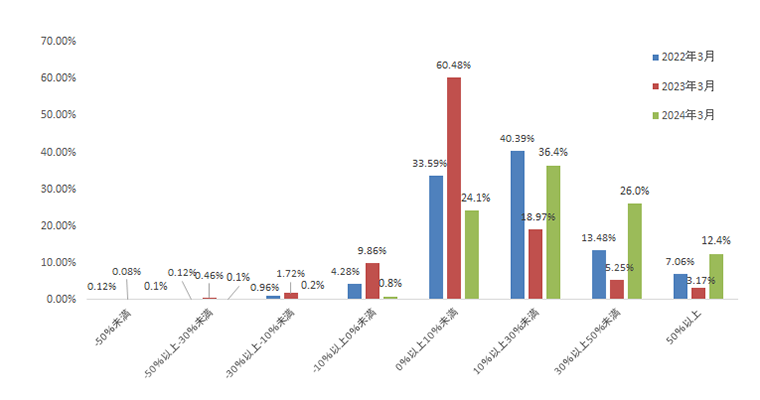

2024�N3�������_�ۗ̕L�����M���ɌW��w�����ȍ~�̗ݐς̉^�p���v�i�萔���T����j�́A98.9%�̂��q���܂Ńv���X�ƂȂ��Ă���܂��B

- ��2009�N12��1���ȍ~�ASBI�،��ŕۗL���Ă��������ΏۂƂ��Ă��܂��B���ɂ��������́A���ɓ��̊���z�܂��͎��Ȑ\���̎擾���z�Ōv�Z���Ă��܂��B

- ���l�̂��q���܂�ΏۂƂ��Ă��܂��B

�y�t�@���h���b�v�iSBI���b�v�j�̉^�p���v�ʌڋq�䗦�z

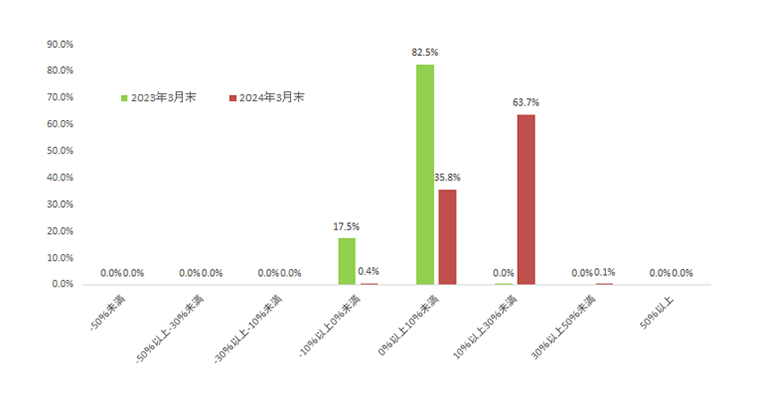

2024�N3�������_��SBI���b�v�����ɂ�����ݐς̉^�p���v�i������C�萔������щېōl����j�́A99.7%�̂��q���܂Ńv���X�ƂȂ��Ă���܂��B

- ��2022�N3��31������J�n�����uSBI���b�v�v��ΏۂƂ��Ă��܂��B

�y�����M���a��c�����20�����i2024�N3�����j�z

�i�^�p�J�n��5�N�ȏ�o�߂��Ă�����̂Ɍ���j

���� |

�t�@���h�� |

|---|---|

1 |

�O�H�t�e�i�|���l�`�w�h�r�@�r�������@�S���E�����i�I�[���E�J���g���[�j |

2 |

�O�H�t�e�i�|���l�`�w�h�r�@�r�������@������i�r���o�T�O�O�j |

3 |

�j�b�Z�C�|���w���E�����萔���Ȃ����j�b�Z�C�O�������C���f�b�N�X�t�@���h |

4 |

�O�H�t�e�i�|���l�`�w�h�r�@�r�������@��i�������C���f�b�N�X |

5 |

�O�H�t�e�i�|���l�`�w�h�r�@�r�������@�S���E�����i�������{�j |

6 |

�r�a�h�|�r�a�h�E�S���E�����C���f�b�N�X�E�t�@���h |

7 |

�O�H�t�e�i�|���l�`�w�h�r�@�r�������@�o�����X�i�W���Y�ϓ��^�j |

8 |

���I�X�|�Ђӂ݃v���X |

9 |

�y�V�|�y�V�E�S�Ċ����C���f�b�N�X�E�t�@���h |

10 |

��a�|���e���������o���b�W�@�m�`�r�c�`�p�P�O�O |

11 |

�O�H�t�e�i�|���l�`�w�h�r�@�r�������@���������i�s�n�o�h�w�j |

12 |

��a�|���e�������m�d�w�s�@�e�`�m�f�{�C���f�b�N�X |

13 |

�j�b�Z�C�|�j�b�Z�C���o�Q�Q�T�C���f�b�N�X�t�@���h |

14 |

�O�H�t�e�i�|���l�`�w�h�r�@�r�������@��i�����C���f�b�N�X |

15 |

�A���C�A���X�|�A���C�A���X�E�o�[���X�^�C���E�č����������M�c�@�����g�Ȃ��\�z���z |

16 |

�O�H�t�e�i�|���l�`�w�h�r�@�r�������@�V���������C���f�b�N�X |

17 |

�j�b�Z�C�|���w���E�����萔���Ȃ����j�b�Z�C���o���σC���f�b�N�X�t�@���h |

18 |

��a�|���e�������@�m�x�_�E�E�C���f�b�N�X |

19 |

�O��Z�F�s�`�l�|�r�l�s�@�O���[�o�������C���f�b�N�X�E�I�[�v�� |

20 |

�O��Z�F�s�`�l�|���E�o�σC���f�b�N�X�t�@���h |

�y�����M���̃g�[�^�����^�[���ʌڋq�䗦�z

2024�N3�������_�́A�ߋ��ɑS���ҁE�S���p���ꂽ�������܂މ^�p���v�i�������v�E�]�����v�̍��v�@�萔���T����j�́A98.9%�̂��q���܂Ńv���X�ƂȂ��Ă���܂��B

- ��2009�N12��1���ȍ~�ASBI�،��Ŏ����������������ΏۂƂ��Ă��܂��B���ɂ��������́A���ɓ��̊���z�܂��͎��Ȑ\���̎擾���z�Ōv�Z���Ă��܂��B

- ���l�̂��q���܂�ΏۂƂ��Ă��܂��B

�y�t�@���h���b�v�iSBI���b�v�j�̃g�[�^�����^�[���ʌڋq�䗦�z

2024�N3�������_�́ASBI���b�v�����ɂ�����ݐς̉^�p���v�i�������v�E�]�����v�̍��v ������C�萔������щېōl����j�́A99.6%�̂��q���܂Ńv���X�ƂȂ��Ă���܂��B

- ��2022�N3��31������J�n�����uSBI���b�v�v��2022�N10��20������J�n�����uSBI���b�v�v��ΏۂƂ��Ă��܂��B

�y�����M���ϗ��̏z

�y���M�ϗ����t���z�����L���O�z

(2023�N�x)

���� |

�t�@���h�� |

�̔��z |

�S�ϗ����t���z�� |

|---|---|---|---|

1 |

���l�`�w�h�r�@�r�������@�S���E�����i�I�[���E�J���g���[�j |

379,399 |

28.6% |

2 |

�r�a�h�E�u�E�r���o�T�O�O�C���f�b�N�X�E�t�@���h |

252,051 |

19.0% |

3 |

���l�`�w�h�r�@�r�������@������i�r���o�T�O�O�j |

220,558 |

16.7% |

4 |

�r�a�h�E�u�E�S�Ċ����C���f�b�N�X�E�t�@���h |

48,593 |

3.7% |

5 |

���w���E�����萔���Ȃ����j�b�Z�C�O�������C���f�b�N�X�t�@���h |

28,998 |

2.2% |

6 |

���l�`�w�h�r�@�r�������@��i�������C���f�b�N�X |

26,359 |

2.0% |

7 |

���l�`�w�h�r�@�r�������@�S���E�����i�������{�j |

21,526 |

1.6% |

8 |

���w���E�����萔���Ȃ����j�b�Z�C�m�`�r�c�`�p�P�O�O�C���f |

18,738 |

1.4% |

9 |

���l�`�w�h�r�@�r�������@�o�����X�i�W���Y�ϓ��^�j |

16,865 |

1.3% |

10 |

���e�������m�d�w�s�@�e�`�m�f�{�C���f�b�N�X |

16,361 |

1.2% |

�y�O���[�v�n�i�̊����z

- ���u�n�i�v�Ƃ�SBI�O���[�v�P���̈ϑ���Ђł���SBI�A�Z�b�g�}�l�W�����g�ASBI���O�A�Z�b�g�}�l�W�����g�A���I�X�E�L���s�^�����[�N�X���^�p���鏤�i���Ӗ����܂��B�i2024�N3�������_�j

�y�����M���戵�{���z

�yiDeCo���o���z(�����M��)�̏z

�J�X�^�}�[�T�[�r�X�Z���^�[�̎�g��

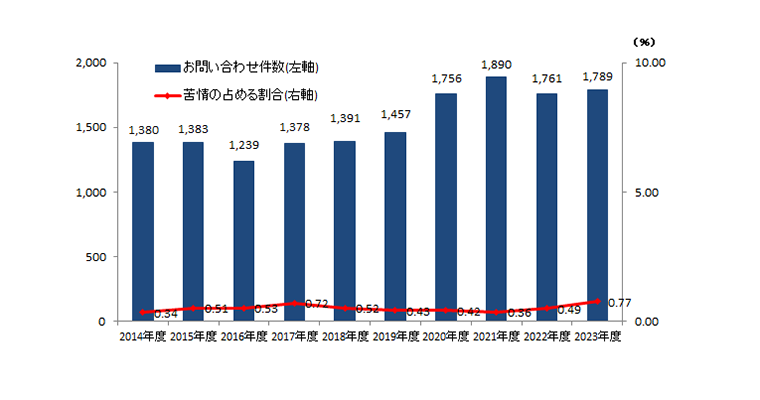

���Ђ́A�C���^�[�l�b�g�𒆐S�Ƃ����c�Ƃ��s���Ă���A��Ȃ��q���܂Ƃ̒��ڂ̑����ł���J�X�^�}�[�T�[�r�X�Z���^�[�̃T�|�[�g�̐��̌���Ɏ��g��ł���܂��B

�T�|�[�g�̐�����̂��߂̋�̓I�Ȏ�g�݂̈�Ƃ��āA�O���̃R���e�X�g���ɐϋɓI�ɎQ�����Ă���A�ȉ��̒ʂ����X�̏܂�������Ă���܂��B

- �uJ.D. �p���[2023�N�l���Y�^�p�ڋq�����x�����q�l�b�g�،�����r���������x�����L���O�v��1�ʎ�܁i2023�N7���j

- HDI-Japan�u�⍇�������i�t���v����сuWeb�T�|�[�g�i�t���v�ɂ�����u�O���v���l���i2023�N9���j

- �u��26���Ɠd�b���R���e�X�g�v��4�x�ڂ́u��܁v�̎�܂���сu�V���o�[�����N��Ɓv�ɔF��i2023�N10���j

- �u2024�N�I���R���ڋq�����x®�����L���O�l�b�g�،��v��15�x�ڂ̑���1�ʂ���܁i2024�N1���j

- �u2024�N�I���R���ڋq�����x®�����L���O iDeCo �،���Ёv�ő���1�ʂ���܁i2024�N1���j

�֘A���铖�Е��j�E�E�E�E�y���j4�z�d�v�ȏ��̕�����₷���� �E �y���j6�z�]�ƈ��ɑ���K�ȓ��@�Â��̘g�g�ݓ�

�y�J�X�^�}�[�T�[�r�X�Z���^�[���₢���킹�z

�y���肪�Ƃ����z

���Ђ́A��ʓI�ȃJ�X�^�}�[�T�[�r�X�Z���^�[�ō̗p����Ă���KPI�̑��ɁA2008�N��蓖�ГƎ��ɍl�Ă����u���肪�Ƃ����v���ŏd�v�����Ă��q���܉��Εi���̌����}���Ă���܂��B

�u���肪�Ƃ����v�́A���q���܉��Ύ��Ɂu���肪�Ƃ��v�Ƃ������ӂ₨�J�߂̌��t���������������ɂ��āA���E�ʂ����Ă����u���肪�Ƃ��|�C���g�v���W�v���A�d�b���Ό����ŏ����ĎZ�o���܂��B�u���肪�Ƃ��|�C���g�v�̏W�v�ɂ����ẮAAI(�ʘb���e�����e�L�X�g�����v��G���W��)�������p���āA�q�ϓI�ȕ]�����s�Ȃ��Ă���܂��B

���Ђ̃I�y���[�^�[�́A���q���܂̂��₢�������u���m�������悭��������v���Ƃ͓��R�̂��ƂƂ��āA�u���ӂ����v�A�u���������v���Ƃ����߂��Ă���A���X�A���q���܂Ɛ^���Ɍ��������ċƖ��Ɏ��g��ł���܂��B

�]�ƈ��ɑ���K�ȓ��@�Â���}�邽�߂̎�g��

���Ђ́A���q���܂ɑ��Đ����E�����ɋƖ����s���A���v�����̓K�ȊǗ��̂��ƁA���q���ܖ{�ʂ̗ǎ��ȏ��i�E�T�[�r�X�����Г��̐����\�z���邽�߂ɁA���C���x���̏[����}���Ă��܂��B

�֘A���铖�Е��j�E�E�E�E�y���j1�z���q���܂̍őP�̗��v�̒Nj��@�E �y���j6�z�]�ƈ��ɑ���K�ȓ��@�Â��̘g�g�ݓ�

���C���e |

�ΏێҐ� |

���C�����E�� |

|---|---|---|

�u�r�a�h�،��̌ڋq���S��`�Ɋ�Â��Ɩ��^�c���j�v�Ɋւ��錤�C |

�S�Ј� |

�N2�� |

�r�a�h��w�@��w�㋉�Ǘ��E���C�� |

�Ǘ��E |

���������E���i��� |

���Z�L�����e�B���C |

�S�Ј� |

�N�P�� |

�O�����������㌤�C |

�S�Ј� |

�N�P�� |

- ��SBI��w�@��w�㋉�Ǘ��E���C�́A������ȏ�̐E�ӂ�S���҂�Ώۂɓ����I�A �ϗ��I�����ʂ��Đl�ԓI�����𑣂����Ƃ�ړI�Ɏ��{���Ă���܂��B����ɂ��SBI�O���[�v�̊�ƕ��y�A ��ƕ����̍\�z�̈ꏕ�Ƃ�����̂ł��B

![������ЃN���f�B�Z�]�� ��104�S�ێЍi�ЍԌ��蓯���ʓ���t�j](https://sbisec.akamaized.net/sbisec/images/banner/2024/bnr175_175_bond_japan_8253104.png)